- Einleitung

1.1. Fragestellung

1.2. Vermögen belastende Steuern - Vermögensabgabe zur Finanzierung der Corona Krise

2.1. Kreditgeldsysteme

2.2. Kapitalerträge und Vermögenspreise

2.3. Geldpolitik nach der Finanzkrise 2008 und intrinsischer Wert von Kreditgeld

2.4. Vermögensabgaben und Sollertragssteuern bei intrinsisch negativem Kreditgeld und Null-Zins

2.5. Geld- und fiskalpolitisches Resümee - Nutzen und Verfassungsmäßigkeit vermögensbelastender Abgaben und Steuern

3.1. Bemessungsgrundlagen von vermögensbezogenen Steuern und Abgaben

3.2. Ausgestaltung von vermögensbezogenen Steuern und Abgaben

3.3. Zweck

3.4. Geeignetheit, Erforderlichkeit und Angemessenheit

1. Einleitung

1.1. Fragestellung

Immer wieder und besonders nach dem Aufkommen von Corona wird über eine Vermögensabgabe oder die Wiedereinführung einer Vermögenssteuer und höhere Erbschaftssteuern debattiert. So fordert die Linkspartei sowohl eine einmalige Vermögensabgabe zur Finanzierung der Kosten der Corona-Krise als auch eine „Wieder-Einführung“ der Vermögenssteuer für Millionäre[1]. Die SPD hat bereits 2019 ein Konzept für die Wiedereinführung einer Vermögenssteuer verabschiedet[2]. Auch die Grünen wollen eine Vermögenssteuer für Superreiche und denken über eine „reformierte Erbschaftssteuer“ nach[3].

Befürworter berufen sich darauf, dass Vermögensabgaben und Vermögenssteuer grundsätzlich verfassungsrechtlich zulässig seien[4]. Wenn solche Steuern oder Abgaben höher sind als der Ertrag aus dem Vermögen, stehen sie jedoch im Konflikt mit dem Recht auf Eigentum nach Art 14 GG. Eine Enteignung ist nach Art 14,3 GG nur zum Wohle der Allgemeinheit zulässig.

Die angeführten Gründe für vermögensbezogene Steuern und Abgaben sind vielfältiger Art. Unter dem Einfluss des französischen Ökonomen Thomas Piketty[5] steht im Vordergrund eine Gerechtigkeitsdebatte. „Die Reichen würden immer reicher“. Mit dem Ausbruch der Coronakrise und den damit verbundenen staatlichen Kreditaufnahmen wird erörtert, Lasten zu verteilen und mit Vermögensabgaben die aufgenommenen Kredite / „Schulden“ zu reduzieren, damit der Kapitaldienst für „spätere Generationen“ sinkt.

In Abschnitt 2 wird untersucht, welche Effekte durch eine solche Finanzierung zu erwarten sind.

Vermögen baut sich fortlaufend ab und muss neu entstehen. In Abschnitt 3 werden ökonomische Effekte dargestellt, die aufzeigen, ob und bei welchen Rahmenbedingungen und Ausgestaltungen solche Steuern und Abgaben Eigentumsbeschränkungen sind und unter welchen Bedingungen sie Gemeinwohl befördern oder schädigen. Letzteres dürfte deshalb insbesondere dann der Fall sein, wenn sie die Erneuerung bestehenden Vermögens und die Entstehung neuen Vermögens wesentlich behindern.

1.2. Vermögen belastende Steuern

Vermögenssteuern und Abgaben sind Sollertragssteuern und stellen eine Alternative oder Ergänzung zur einkommensbezogenen Besteuerung dar. Historisch betrachtet stellten Sollertragssteuern kaum auf Gerechtigkeit ab. Wenn Erträge schwer schätzbar waren oder Vermögen besser genutzt werden sollte, wurden dem Steuerpflichtigen feste Abgabeverpflichtungen auferlegt. Zum Beispiel wurde auf eine bestimmte Fläche Agrarland eine bestimmte Menge Getreide als Sollertrag gefordert – eine Vermögensabgabe wurde zur Sollertragssteuer. Es wurde ein dem Vermögenswert entsprechender Sollertrag gefordert und Lehensnehmer konnten veranlasst werden, mehr oder produktiver zu arbeiten. Konnte ein Lehensnehmer seinen Sollertrag nicht erwirtschaften, musste er sich verschulden, sein Land verkaufen oder sein Lehen zurückgeben. Ein Lehensgeber konnte dann Land in produktivere Hände überführen.

Im Ergebnis waren staatliche Ausgaben besser plan- und finanzierbar, unabhängig davon, ob ein tatsächlicher Ertrag erzielt wurde. Sollertragsteuern wurden als Herrschaftsinstrument verwendet. Insoweit stellt sich die Frage, inwieweit heutzutage mit derartigen Steuern Gerechtigkeit herbeigeführt werden kann.

Solange der Staat das Vermögen, das er durch Vermögen reduzierende Steuern oder Abgaben erhalten hat, nicht direkt an andere Bürger umverteilt sondern selber nutzt, ist keinesfalls gewährleistet, dass diese mehr Gerechtigkeit bewirken. Das Vermögen müsste effizient genutzt werden. Wird es verbraucht, reduziert sich die Produktivität einer Gesellschaft. Durch Erbschaftsteuern wird empirisch Vermögen nicht umverteilt. Eher dürfte insgesamt Vermögen bei deutschen Bürgern und Steuerzahlern abgebaut werden.

Konzepte zu Vermögensabgaben und Vermögen reduzierenden Steuern werden meist nach rein inländischen Überlegungen entwickelt. Sie abstrahieren in hohem Maße von der Wettbewerbsfähigkeit zwischen Bürgern unterschiedlicher Länder. Noch wichtiger für eine Beurteilung sind die wirtschaftlichen Effekte in den weltweit bestehenden Kreditgeldsystemen. Dies gilt insbesondere, wenn seit dem Ausbruch der Coronakrise durch Zentralbankmaßnahmen und kreditfinanzierte staatliche Unterstützungszahlungen die Geldmenge und in der Folge die Vermögenspreise gestiegen sind, während in vielen Bereichen das Realvermögen und die Erzeugung von Gütern und Leistungen möglicherweise nachhaltig gesunken sind.

2. Vermögensabgabe zur Finanzierung der Corona Krise

2.1. Kreditgeldsysteme

In einem Kreditgeldsystem ist die bestehende Geldmenge das Ergebnis einer laufenden Kreditaufnahme bzw. Kreditrückführung. Mit einer Kreditaufnahme entsteht zusätzliche Kaufkraft, aus der zusätzliches Vermögen entstehen kann, ohne dass realwirtschaftlich gespart werden muss. Kredittilgungen gehen grundsätzlich einher mit dem Abbau von Vermögen. Sie reduzieren die Kaufkraft und haben in unterschiedlicher Weise kontraktive, manchmal auch deflatorische Effekte.

Die Kreditgeldmenge ist im Falle einer erfolgreichen Kreditvergabe durch zusätzliches Vermögen und daraus entstehendes Einkommen gedeckt. Zinsen können aus diesen zusätzlichen Einnahmen gezahlt werden. Bei überbewerteten Vermögen kann nicht mit Gegenleistungen – Rückflüssen – gerechnet werden, die dem Preis – also der Bewertung – des Vermögens entsprechen.

Kreditgeldschöpfung entstand weit überwiegend auf der Ebene von Geschäftsbanken. Über lange Zeit waren Geschäftsbanken mit ihrer Kreditvergabe in erster Linie direkt oder – bei kreditfinanzierten Kapitalerhöhungen oder Anleihenemissionen, also für zusätzliches Geldvermögen – indirekt ein Ermöglicher von realwirtschaftlichen Investitionen und Konsumverlagerungen.

Aufgrund ihrer Insolvenzfähigkeit waren Geschäftsbanken gleichzeitig veranlasst, durch Gewinne ihr Eigenkapital zu steigern. Um Kreditausfälle zu verhindern, haben sie im Vorfeld einer Kreditgeldschöpfung Risiken bei der Kreditvergabe geprüft. Sie haben so als Risikokontrollmechanismus und Disziplinierer beim Geldmengenwachstum gewirkt.

Kredite und damit auch Bankguthaben sind ein absoluter, das heißt, wertunabhängig definierter Anteil gegenüber beliehenen Wirtschaftsgütern. Das Wertveränderungsrisiko trägt der Darlehensnehmer in der Regel mit Eigenkapital oder der Bereitstellung von Sicherheiten. Kreditinstitute kalkulieren Sicherheitspolster bei der Beleihungsgrenze ein, weil sie ihrerseits Verbindlichkeiten haben. Dafür erhält der Darlehensnehmer in Form des Gewinns in der Regel auch den größeren Anteil aus dem Ertrag einer Investition. Der intrinsische Wert von Kreditgeld ist deshalb nicht volatil. Kreditgeld ist grundsätzlich entkoppelt von dem Wert eines realen Gegenstandes und eignet sich deshalb besonders gut als Rechenmittel. Es macht Leistungen und Gegenleistungen besser kalkulierbar. Kreditgeld ist gegenüber dem Eigenkapital der Banken bevorrangigt und deshalb relativ sicher. Insolvenzrecht sichert den absoluten Anteil am Vermögenswert, der das Geld deckt. In diesem Sinne ist es in hohem Maße neutrales Geld als Recheneinheit.

2.2. Kapitalerträge und Vermögenspreise

Seit längerem erfolgt Kreditgeldschöpfung auch für die Finanzierung von Staatsanleihen, in der Regel für staatliche Konsumausgaben. Kommt es zu einer Kreditgeldschöpfung durch einen kreditfinanzierten Kauf von Staatsanleihen, so geht der Abbau von Kreditgeld zurück, weil Staaten in der Regel keine Schulden tilgen, sondern fällige Anleihen refinanzieren. Die Kreditgeldmenge wird deutlich stabiler. Allerdings entfällt für den Staat die Notwendigkeit, im Tauschprozess reale Gegenleistungen erbringen zu müssen.

Durch zusätzliche Staatsschulden und die damit verbundene Geldmengensteigerungen entstehen meist geringe Produktivitätszuwächse und empirisch ging die weltweit steigende Staatsverschuldung mit sinkenden Zinsen einher, was nicht heißen soll, dass Staatsschulden generell ökonomisch nachteilig sind. Entscheidend ist vielmehr, ob sie den Nutzen von Verbrauchern oder der Gesellschaft erhöhen.

Durch fallende Zinsen steigen Vermögenspreise. Der Zinssenkungstrend hat daher den kreditfinanzierten Erwerb von bestehendem Geld- und Realvermögen – „derivate Kreditgeldschöpfung“- insbesondere durch professionelle Fonds befördert[6]. Die Kreditgeldmenge konnte steigen, ohne dass zusätzliches Realvermögen entstand. Allerdings streben solche Kreditnehmer in der Regel Produktivitätssteigerungen und Verbesserungen an den erworbenen Vermögenswerten an. Die mit der Kreditgeldmenge gestiegene Kaufkraft ist zunächst in den Vermögenspreissteigerungen gebunden. Erst mit einem Vermögensverkauf oder einer zusätzlichen Beleihung entsteht Kaufkraft. Mittelbar können geldpolitische Massnahmen so realwirtschaftliche Effekte entfalten. Das Einkommen aus Vermögen steigt bei derivater Kreditgeldschöpfung dagegen eher weniger oder kann sogar sinken. Auch die Kaufkraft der Arbeitnehmer wird kaum beeinflusst. Staatliche Transferzahlungen werden jedoch durch Zinssenkungen und einen erhöhten Finanzierungsspielraum erleichtert und befördert.

Höhere Zinsen dagegen befördern die Kreditaufnahme zur Entstehung produktiven Vermögens. Daraus entstehende zusätzliche Steuern würden die Kapitaldienstfähigkeit von Staaten unabhängiger von der Arbeitskraft der Bevölkerung machen. Derivate Kreditgeldschöpfung wäre unattraktiver. Vermögenspreise würden fallen.

2.3. Geldpolitik nach der Finanzkrise 2008 und intrinsischer Wert von Kreditgeld

Nach der Finanzkrise 2008 verlagerte sich die Kreditgeldschöpfung im Rahmen unkonventioneller Geldpolitik (Quantitative Easing) auf Zentralbanken, die bei sinkenden Zinsen ebenfalls bestehendes Geldvermögen – Staats- und und zunehmend auch Unternehmensanleihen – erworben haben. Die Vermögenspreise sind in der Folge weiter gestiegen. Die Preise für Güter dagegen weiterhin kaum.

Solange im Bankensystem Kredite werthaltig sind, kann der Inhaber von Kreditgeld mit einer Gegenleistung rechnen – der intrinsische Wert von Kreditgeld ist positiv. Bei einer Kreditgeldschöpfung durch insolvenzunfähige Zentralbanken, können Vermögenspreise jedoch über den Wert des dahinterstehenden Realvermögens steigen. Dann hätte die Bilanz einer Zentralbank eigentlich ein negatives Eigenkapital. Die Forderungen von Geschäftsbanken gegen die Zentralbank und das Zentralbankgeld sind nicht voll werthaltig. Bei Geschäftsbanken können Staatsanleihen, die mit einer nutzlosen Mittelverwendung in Beziehung stehen, und überbewertete Aktiva den intrinsischen Wert verwässern. Der intrinsischer Wert von Kreditgeld wird stark von der Kapitaldienstfähigkeit von Staaten abhängig. Negative Zinsen sind ein Indiz für einen negativen intrinsische Wert von Kreditgeld.

Wenn Marktteilnehmer den intrinsischen Wert von Kreditgeld anzweifeln, weichen sie zum Zwecke der Wertaufbewahrung auf andere Vermögenswerte oder Geldformen aus. Immobilienpreise liegen in manchen Märkten beim 100fachen der Jahresmiete bei einer zu erwartenden Lebensdauer von 50 Jahren für Immobilien. Laufende Instandsetzungen sind dabei noch garnicht betrachtet. Die aktuell stattfindende Bonanza bei Bitcoin aber auch die aktuelle Rallye am Aktienmarkt dürften ein Hinweis auf Zweifel am intrinschen Wert des bestehenden Kreditgeldes sein. Namhafte Geldtheoretiker sehen für den Bitcoin keinen intrinsischen Wert. Der Preis ist für sie eine Frage des Glaubens. Wie Bitcoins zu bilanzieren und für eine Vermögensabgabe zu bewerten sind, ist eine entsprechend interessante Frage. Stichpunktbezogen kann es zu starken Verwerfungen kommen und seine Besteuerung kann sich im Nachhinein als unangemessen herausstellen.

2.4. Vermögensabgaben und Sollertragssteuern bei intrinsisch negativem Kreditgeld und Null-Zins

Ist die Ertragskraft von Vermögen durch Null-Zinsen sehr niedrig, kann eine Vermögensabgabe nicht aus Erträgen finanziert werden. Wenn darüberhinaus durch derivate Kreditgeldschöpfung das Kreditgeld intrinsisch wenig werthaltig und das Vermögen insgesamt relativ hoch beliehen ist – wie derzeit beispielsweise bei hoch fremdfinanzierten Immobilien, Aktienkäufen durch Sparkassen, Banken und Alternativen Fonds, ist eine zusätzliche Kreditaufnahme zur Zahlung einer höheren Vermögensabgabe oder auch laufende Sollertragssteuern schwierig. Wird das Halten von intrinsisch schlechtem Geld als negativ verzinstes Bankguthaben (vielleicht sollte man besser von „Schlechthaben“ sprechen) vermieden, ist für das Zahlen einer Vermögensabgabe der Verkauf von inflationierten Vermögenswerten notwendig. Da dann die meisten Vermögensinhaber keine Kaufkraft mehr haben, fehlen in einer geschlossenen Wirtschaft ohne Staat die Käufer.

Die Preise von Immobilen und Aktien würden wohl fallen und Kredite wären teilweise nicht gedeckt, mit der Folge, dass Banken Abschreibungen vornehmen müssten. Ihr Eigenkapital würde sinken. Es könnte zu einer deflatorischen Kettenreaktion durch Asset Price Deflation kommen. Außerdem würde die Konsumfähigkeit der Vermögensinhaber sinken und die Nachfragestruktur von Gütern und Leistungen würde sich unter Umständen stark und nachhaltig ändern – mit dem Risiko einer Anpassungsrezession.

Helfen kann ein Verkauf an Wirtschaftseinheiten, die keine Vermögensabgabe leisten müssen. Das sind Ausländer oder – im Rahmen der derzeitigen Geldpolitik – Zentralbanken. Da in solchen Situationen Geldvermögen besser als Realvermögen verkäuflich ist, würden durch Zentralbankgeldschöpfung in der Folge Geldvermögen und damit die Überwachung und Steuerung unternehmerischer Tätigkeit auf die Zentralbank übergehen.

Mit dem Vermögensübergang gehen auch die Erträge aus dem Vermögen an eine unabhängige Zentralbank über, die keine Steuern zahlt. Inwieweit der Erwerb von ertragsfähigem Vermögen der steuerzahlenden Bürger durch die Zentralbank Gerechtigkeit befördert, ist zumindest fraglich. Desgleichen profitiert die Zentralbank von einer fortgesetzten Vermögenspreissteigerung durch Kreditgeldschöpfung. Ob sie dadurch entstehende Gewinne zur Förderung von Gerechtigkeit verteilt, ist kaum zu beurteilen. Man kann auch die Frage stellen, ob damit einer Gefälligkeitskultur gegenüber einer sehr vermögenden und mächtigen Zentralbank Vorschub geleistet wird.

Anders als Geldvermögen ist Realvermögen wie beispielsweise viele Wohnimmobilien nicht teilbar. Der Erwerb von Immobilien durch Zentralbanken ist unwahrscheinlich. Ausländische Käufer könnten bei fallenden Preisen eher Interesse haben. Denkbar wäre, dass staatliche Gesellschaften Immobilien mittels Zentralbankgeldschöpfung erwerben würden. Fraglich erscheint allerdings, ob ein staatliches Immobilienmanagement effizienter als privates ist und zu einer besseren Wohnqualität führt. Reale Vermögensumverteilungen zwischen Bürgern sind weniger wahrscheinlich.

Eine Vermögensabgabe dürfte zur Folge haben, dass die bereits heute relativ niedrige Immobilieneigentumsquote in Deutschland und das im europäischen Vergleich relative niedrige Privatvermögen der Deutschen weiter sinkt. Bei einer alternden Bevölkerung könnte dies die Belastungen für die nächste Generation stark erhöhen.

Würden dagegen die Zahlungen für Coronahilfen durch ein derzeit zinslos mögliches, sehr langfristiges Darlehen an die öffentliche Hand auf viele Jahre verteilt, dürfte die Belastung für die nächste Generation sehr viel geringer sein. Über ein Sondervermögen könnten die entstandenen Verbindlichkeiten aus einer umsatzbezogenen Zahlung von Unternehmen getilgt werden, die wie bei jeder Versicherung zeitlich und belastungsmäßig verteilt wären[7].

Denkbar wäre auch, eine indirekte Steuer zu erheben, die höhere Einkommen in ihrem Konsumvermögen belastet, und dadurch Verbindlichkeiten abzubauen. Dies könnte zwar durch eine gestiegene Geldmenge inflationär wirken. Genauso gut könnten die Wirtschaftsteilnehmer jedoch aus Vorsichtsgründen die Kassenhaltung erhöhen oder Kredite tilgen. Die höhere Geldmenge führt dann nicht zur Inflation.

In der Coronakrise wurde insbesondere mittelständisches Realvermögen in seinem Gehalt vernichtet. Der Staat kann in vielfältiger Weise neues Vermögen schaffen, sogar aus dem nichts. Erweitert er zum Beispiel die Zahl der genehmigten Aussenplätze in Restaurants, entstehen ökonomischer Nutzen, mehr Vermögen und zusätzliche Steuereinnahmen. Eine kreditfinanzierte Beförderung der Entstehung von zusätzlichem Vermögen bei jungen Menschen dürfte die Lasten für die ohnehin in ihrer realen Vermögensbildung belastete junge Generation mehr reduzieren, als Abgaben, die in einer alternden Gesellschaft Vermögensabbau bewirken, beziehungsweise Vermögen in staatliche Verwaltung oder in die Hände von ausländischen Steuerzahlern bringen.

Als Sollertragssteuer wirkt eine Vermögenssteuer wie eine zeitlich gestreckte Vermögensabgabe. Ist eine Vermögenssteuer oder eine Vermögensabgabe nicht aus dem laufenden Ertrag finanzierbar, zwingt sie zum Verkauf von Vermögenswerten in der Breite. Dies kann eine deflatorische Kettenreaktion auslösen, Vermögensbewegungen an Ausländer bewirken oder ein staatliches Management von Vermögenswerten erzeugen.

Ein interessantes Beispiel zu diesem Effekt ist die Versteigerung der UMTS-Lizenzen im Jahr 2000:

Im Jahr 2000 wurden durch die Bundesregierung Lizenzen von Frequenzblöcken für den damals neuen UMTS-Standard an Mobilfunkanbieter versteigert. Der Gesamterlös lag bei circa 50 Milliarden Euro. Die Einnahmen flossen in den Vermögenshaushalt zur Schuldentilgung.

Durch die Lizenzen entstand Vermögen. Dieses wurde durch Marktteilnehmer aufgrund von Schätzungen und von Zwängen, Marktanteile zu halten, bewertet. Die verantwortlichen Politiker waren der Ansicht, sie hätten durch die Versteigerung gute Ergebnisse für die Gesellschaft erzielt. Die Lizenz stellte jedoch eine Vorabbesteuerung auf einen geschätzten Ertrag dar. Sie war eine Sollertragssteuer, vergleichbar mit einer Vermögensabgabe. Investitionsbereites Geldvermögen in einer Wachstumsbranche wurde großvolumig und in vielen Ländern gleichzeitig abgeschöpft. Die Fähigkeit der Unternehmen zu investieren wurde reduziert. Sofern die Erwerber der Lizenzen nicht direkt oder indirekt Kredite zur Finanzierung aufgenommen hatten, wurde durch die Schuldentilgung eine Reduzierung der Kreditgeldmenge bewirkt. Wären stattdessen Steuern auf tatsächliche spätere Erträge zur laufenden Schuldentilgung verwendet worden, wäre kein starker kontraktiver, monetärer Impuls entstanden. Die Krise nach 2001 dürfte mit diesem Abbau von Kaufkraft durch Kreditgeldabbau in Zusammenhang stehen.

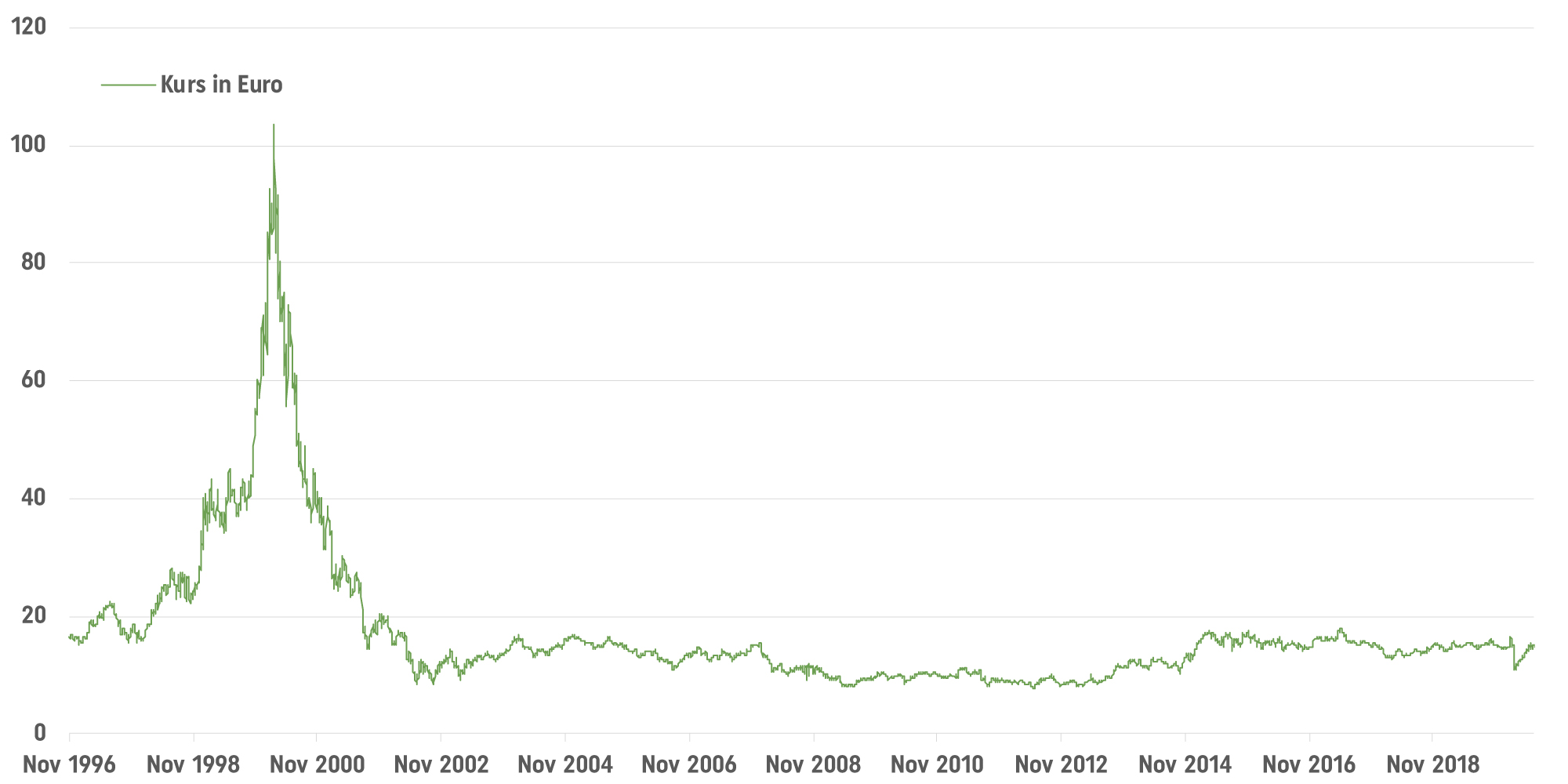

Was gesellschaftlich nützlich sein sollte, führte für viele zu unangenehmen Effekten. Der Kurs der Telekom-Aktie, die vom Staat vorher als „Volksaktie“ an die breite Bevölkerung privatisiert wurde, fiel danach stark im Kurs.

1996 war die Aktie vom Bund zu umgerechnet 14,57 Euro an die Börse gebracht worden. Infolge einer Deregulierung zur Beförderung neuer Techniken und des Internets entwickelten sich die Geschäfte und die Gewinne positiv. Es folgten weitere Aktienemissionen zu höheren Emissionskursen. Bei der dritten Emission durch den Bund hatte sich dieser auf über 90 Euro erhöht. Kurz danach wurden die UMTS-Lizenzen versteigert und der Kurs begann zu fallen. Bei vielen Bankkunden, die vorher Geldvermögen in kalkulierbarer Höhe hatten, reduzierte sich ihr Vermögen.

Besonders belastend war, wenn Investoren für den Erwerb der Telekom-Aktien Realkapital an Ausländer veräußert haben. Dann wurde volkswirtschaftlich entspart. Zukünftige Kapitaleinkommen von Inländern gingen tendenziell zurück, weil ihr Realkapitalstock gesunken war.

Wurden die Aktionen der Bundesregierung problematisiert? Verantwortliche können zwar anführen, dass auch im privaten Umgang mit Vermögen Fehlentscheidungen entstehen. Aber deren Wirkungen sind dezentral und jeder weiß, dass er sich anstrengen, absichern und Risiken tragen muss.

2.5. Geld- und fiskalpolitisches Resümee

Aufgrund geldpolitischer Maßnahmen sind Vermögenspreise inflationiert. Mit einer Vermögensabgabe besteht die Gefahr, geld- und fiskalpolitische Instrumente falsch miteinander zu kombinieren.

Vermögensabgaben und Sollertragssteuern wirken kontraktiv und dürften zu Vermögens- und Einkommensverlusten auf der Ebene von allen Bürgern führen. Aufgrund mangelnden Wissens entstehen Risiken bei der Besteuerung. Insbesondere wenn – wie von einigen Politikern gefordert – eine einmalige Vermögensabgabe von 10 bis 30 Prozent oder mehr erhoben würde, besteht ein hohes Risiko einer deflatorischen Kettenreaktion von fallenden Vermögenspreisen und der Insolvenz privater Banken. Eine Konzentration von Geldvermögen bei der Zentralbank könnte eine mögliche Folge sein. In Europa würde Vermögen auf die EZB übergehen.

Dieser Effekt wird verstärkt, wenn es in einem europäischen Solidaritätssystem zu einer Vermögensabgabe nur in einzelnen Ländern kommt. Es dürfte schwer vermittelbar sein, dass in einem Land wie Deutschland, dessen relativer Wohlstand mittlerweile in Europa unterdurchschnittlich geworden ist, eine Vermögensabgabe erhoben wird, während in anderen Ländern Kaufkraft entsteht, um Vermögenswerte zu erwerben. Selbst wenn – nach welchem Maß auch immer – in allen Ländern der EU eine Vermögensabgabe erhoben wird, besteht immer noch die Gefahr, dass es zu Vermögensumverteilung zwischen Inländern und Ausländern – dann eben EU Ausländern – kommt. Ob Wähler und eine Bevölkerung politische Entscheidungen goutieren, die sie im Ergebnis zwar mehr gleichstellen, aber insgesamt ärmer machen, wird abzuwarten sein.

3. Nutzen und Verfassungsmäßigkeit vermögensbelastender Abgaben und Steuern

3.1. Bemessungsgrundlagen von vermögensbezogenen Steuern und Abgaben

Realvermögen wird bei Immobilien sowie kleineren und mittleren Unternehmen oft direkt gehalten und durch den Eigentümer bewirtschaftet. Das Realvermögen von größeren Unternehmen wird meist in Form von Geldvermögen, also über Rechtsansprüche wie Aktien, Fondsanteile, Anleihen oder Bankguthaben gehalten und durch Dritte bewirtschaftet. Geldvermögen ist letztlich in der Regel durch reales Vermögen gedeckt. Auch Bankguthaben sind in der Regel durch reales, von Banken finanziertes Vermögen gedeckt. Im Fall von Staatsanleihen sollte die Fähigkeit (das Vermögen) des Staates bestehen, reale Gegenleistungen erbringen zu können.

Vermögensbewertungen basieren in erster Linie auf einer Schätzung von zukünftigen Erträgen oder Nutzen. Diese sind umso schwieriger, je mehr eine Wirtschaft sich verändert oder durch staatliche Maßnahmen verändert wird[8]. Marktteilnehmer versuchen, zukünftigen Nutzen zu schätzen. Schätzungen sind jedoch ungewiss und Preise für Vermögenswerte können deshalb stark von dem tatsächlichen späteren Nutzen abweichen. Entsprechend schwierig ist es auch einzuschätzen, ob eine Vermögensabgabe, Erbschaftssteuer oder Vermögenssteuer aus den Erträgen überhaupt erwirtschaftet werden kann. Wird der Ertrag nicht erwirtschaftet, können solche Belastungen den Vermögensinhaber zum Verkauf von Vermögenswerten zwingen. Das mag politisch beabsichtigt sein, kann jedoch aufgrund von fehlenden Kenntnissen staatlicher Entscheidungsträger über zukünftige Erträge und der Angemessenheit von Bewertungen zu unerwarteten nachteiligen Ergebnissen führen.

Staatliche Entscheidungsträger denken in einer hoch arbeitsteiligen Wirtschaft in Geld und statistischen Größen, weil sie die Details des zugrunde liegenden Prozesses nicht real kennen können. Basieren Entscheidungen über Sollertragssteuern auf falschen Preisen und unvollständigen Informationen, kommt es zu Fehlentscheidungen. Wenn durch Geldpolitik, insbesondere durch negative Zinsen, Preise substanziell verfälscht werden, erhöht sich das Risiko von Fehlentscheidungen stark. Individuelle Fehlentscheidungen bei Bewertungen führen zu individuellen negativen Effekten bis hin zum Vermögensverlust. Staatliche Fehleinschätzungen wirken jedoch auf die gesamte Gesellschaft und können erhebliche nachteilige Kettenreaktionen auslösen.

Aus Vermögensstatistiken abgeleitete politische Schlussfolgerungen über „notwendige und angemessene“ Umverteilungen sind entsprechend schwierig zu treffen. Dies gilt insbesondere, wenn Umverteilungen von Realvermögen mit Umverteilungen von Geldvermögen vermischt werden. Bei Umverteilung von Realvermögen muss der Umverteilende eine Einschätzung über die Managementqualitäten des Empfängers von Vermögen haben. Der Umgang mit Realkapital erfordert Wissen, Kompetenz und in gewissem Umfang Kreativität. Nur wenige Vermögensgegenstände benötigen keine laufende Betreuung. Genauso ungenau ist eine Bewertung von Vermögen für Zwecke von Steuern und Abgaben. Einige Beispiele sollen dies verdeutlichen:

- Die Rentenansprüche von überlebenden Ehegatten können nach statistischer Lebensdauer, nach tatsächlichem Bezug oder gar nicht als Vermögen erfasst werden.

- Immobilien werden vorrangig im Hinblick auf zukünftige Mieteinnahmen, aber wenig mit Sicht auf den baulichen Zustand und den Ertrag nach Instandsetzungsaufwand bewertet (außer man erstellt ein teures Gutachten, für das aber aufgrund von Vorschriften bundesweit einheitliche Preis- und Gestaltungsvorgaben zur Anwendung kommen). Relativ wenig werden real notwendige Abschreibungen auf Immobilien beachtet.

- Unternehmensbeteiligungen wie Aktien schwanken stark. Für steuerliche Zwecke wird derzeit der Kurs an einem Stichtag – im Fall der Erbschaftssteuer der Todestag des Erblassers – also ein Zufallspreis, angesetzt. Genauso gut könnte man einen gleitenden Durchschnittskurs der letzten Jahre oder auch der Zukunft annehmen.

- Abschreibungen auf Anlagevermögen von Unternehmen aufgrund staatlicher Entscheidungen zu umweltpolitischen Vorgaben sind oft nicht erfasst oder kalkulierbar und dürften in Zukunft an Bedeutung gewinnen.

- Privat gehaltene Unternehmensbeteiligungen werden unter Umständen[9] privilegiert behandelt, wenn Arbeitsplätze erhalten bleiben. Das wirkt dann prozyklisch, wenn der Unternehmer in einer Krise Mitarbeiter entlassen muss. Es fallen unverschuldet zusätzliche Erbschafts- oder Schenkungssteuern an und der Unternehmer ist unter Umständen gezwungen, weitere Mitarbeiter zu entlassen.

- Wenn ein Start-up an der Börse notiert wird und der Unternehmer stirbt, zahlen Erben Steuern auf den Wert einer Firma, für die bis zu seinem Todestag gerade der Unternehmer ein wertbestimmendes Element war. Durch den Tod verliert das Unternehmen wahrscheinlich an Wert; der Aktienkurs fällt deshalb. Die Steuerlast ist unter Umständen schon kurze Zeit später relativ gesehen viel höher als bei anderen Erbschaften.Diese Regelung kann ältere Unternehmer davon abhalten, größere Teile ihres Vermögens in den Aufbau von neuem Produktivvermögen zu investieren.

- In Finanzierungsrunden bei Venture-Capital-Investitionen werden die Anteile bestehender Gesellschafter durch neue Investoren verwässert, was bedeutet: Ihre Anteile am Unternehmen sinken. Zur Berechnung der Verwässerung werden Unternehmen „bewertet“. Basis dafür sind zum Beispiel Marktgröße und Motivation von Mitarbeitern sowie Risikokoeffizienten von Portfoliomanagern, aber keine realen wirtschaftlichen Erträge. Es kann zu großen Fehleinschätzungen kommen. Stirbt ein Gesellschafter, bevor das Unternehmen sich im Markt entfalten, beziehungsweise bevor es Erträge erwirtschaften konnte, so können unverhältnismäßig hohe Erbschaftsteuern entstehen, die möglicherweise nie durch reale Erträge finanziert werden können. Im Extremfall ist die Erbschaftsteuer höher als das Gesamterbe, wenn das Unternehmen später scheitert. Für Erben, die Details einer Kapitalmaßnahme oft nicht kennen, ist das eine Gefahr, die zu erheblichen negativen finanziellen Folgen aus einer Erbschaft führen kann.

3.2. Ausgestaltung von vermögensbezogenen Steuern und Abgaben

Für die Ausgestaltung einer Vermögensabgabe ist es ein großer Unterschied, ob Produktivvermögen oder Konsumvermögen umverteilt werden soll, denn Konsumvermögen erwirtschaftet keinen Ertrag, aus dem die Steuer oder Abgabe erwirtschaftet werden kann. Sollertragssteuern auf Konsumvermögen bewirken insoweit, dass Vermögen verkauft werden muss oder durch Kreditaufnahme oder andere Erträgen finanziert werden muss. Messbar ist dies jedoch nur schwer:

Wenn ein Erbe Schmuck zur Zahlung einer Vermögensabgabe verkaufen muss und der Staat aus den Einnahmen „Corona-Geschädigte“ versorgen kann, findet das wohl breite Anerkennung. Muss auf das privat gehaltene Haus eines Rentners in einer teueren Wohngegend eine Sollertragssteuer bezahlt werden, so reduziert sich real das Erbe. Bei einem Erben in einer wirtschaftlich weniger starken Region entsteht dieser Effekt nicht. Sollen Erben in wirtschaftlich schwächeren Regionen real bevorzugt werden?

Wird eine relativ hoch beliehene, in der Entwicklung befindliche Gewerbeimmobilie zur Finanzierung einer Vermögensabgabe oder aufgrund von Vermögen reduzierenden Steuern verkauft, bedarf es für eine erfolgreiche Fortführung eines kompeteten Erwerbers mit Kaufkraft. Das gleiche gilt für gut bewirtschaftete Bestandsimmobilien. Wie in Abschnitt 2 dargelegt, dürften diese in der aktuellen Situation fehlen. Wenn Vermögensinhaber Mehrheiten an erfolgreich geführten Unternehmen verkaufen müssen, ist das oft nachteilig und reduziert dann den Wert.

In einer alternden Gesellschaft sind erhebliche private Vermögen notwendig, um eine angemessene Altersversorgung sicherzustellen. Kann wirklich mit den in Vermögenspreisen und Kreditgeld ausgewiesenen Tauschleistungen gerechnet werden, insbesondere wenn erhebliche Überbewertungen bestehen?

Wer ist reicher. Der Beamte mit einem lebenslang gesicherten Einkommen oder ein Unternehmer mit einem Wertpapierdepot? Will man Freibeträge altersabhängig machen? Sorgfältig austarierte Eigentumsverhältnisse können aufgrund unterschiedlicher Leistungsfähigkeit von In- und Ausländern beeinflusst werden. Alles verändert sich schnell – durch eine extrem hohe, staatlich veranlasste Geldschöpfung, Lock Downs und Home Office sind Digitalaktien extrem stark gestiegen. Aufgrund politischer Trends dürfte ein Umbau der „Old Industry“ wegen umweltpolitischer Vorgaben zu erheblichen Bewertungsänderungen führen.

Durch Sollertragssteuern, insbesondere eine Vermögensabgabe, sinkt die Beleihungsfähigkeit bestehenden Vermögens. Die Fähigkeit, durch Belastung bestehenden Vermögens Venture Capital oder risikobehaftete Öko-Projekte zu finanzieren, reduziert sich für deutsche Steuerzahler. Allein die Ankündigung einer Vermögenssteuer oder -abgabe dürfte schon die Bildung von Reserven erforderlich machen und die Investitionsfähigkeit reduzieren. Berechenbare Rahmenbedingungen zu steuerlichen Belastungen ermöglichen individuelle Planungen und Kalkulationen. Fehlen diese, entsteht Orientierungslosigkeit, wie sie während der Corona-Krise gut zu beobachten ist.

Eine Vermögensabgabe orientiert sich am Bestand. In einer sich schnell verändernden Welt müsste für eine Vermögensentstehung Kompetenz, Kreativität und Wissen befördert werden[10]. Durch das Abführen von Zahlungen an den Staat nicht wird eher das Gegenteil herbeigeführt: Vermögen wird eher verbraucht und es bedürfte wohl einer direkten Umverteilung von Vermögen.

Eine gezielte Umverteilung von Vermögen ist schwierig, denn Realvermögen ist oft nicht teilbar und setzt Wissen über die Kompetenz des Empfängers voraus. Geldvermögen ist schwer zu bewerten, mit hohen Risiken für nützliche Gleichbehandlungen. Tatsächliche Erträge dürften besser messbar sein und wirksame Einkommensverteilungseffekte wären gestaltbar. Im Interesse einer Neuentstehung von besteuerbarem Vermögen und Einkommen dürften eine indirekte Besteuerung auf bestimmte Ausgaben – zum Beispiel eine „Luxussteuer“ – am ehesten gestaltbare „Gerechtigkeitspolitik“ ermöglichen.

3.3. Zweck

Bei gesellschaftlichen Auseinandersetzungen über Vermögen ist wichtig zu beachten, auf welche Vermögensebene sich Diskussionen beziehen. Wenn der eine real und der andere in Geldvermögen denkt, können große Missverständnisse entstehen.

Soll das Eigentum an Wohnimmobilien gleichmäßiger verteilt werden, greifen andere Instrumente als bei einer Umverteilung von Kapitaleinkünften. Eine Preissteigerung von Aktien ist kein realer Ertrag, der verbraucht werden kann, sondern in erster Linie eine Einschätzung über voraussichtlich höhere Erträge in der Zukunft oder die Folge von Zinsänderungen an den Kapitalmärkten. Wohnimmobilien haben standortabhängige Preise. Die gleiche Steuer kann an unterschiedlichen Orten ganz andere Effekte haben.

Das Zinsniveau ist in den meisten entwickelten Ländern im Bereich von Null Prozent, teilweise sogar darunter. Zentralbanken erwerben im großen Stil bestehendes Geldvermögen am Sekundärmarkt. Staatliche Kredite sind beinahe zum freien Gut geworden und staatliche Kreditaufnahmen haben zu zusätzlichen Bankguthaben geführt. Der laufende erwirtschaftete Ertrag des Geldvermögens korrespondiert wenig mit den Vermögenspreissteigerungen. Durch überbewerte Vermögenswerte und durch erhöhte Bankguthaben erscheint allerdings die Kaufkraft der Vermögenden nominal höher.

Historisch waren Sollertragssteuern dann notwendig, wenn eine genaue Erfassung von Erträgen nicht möglich war. Heutzutage sind Erträge leichter zu messen als Vermögen. Von daher erscheinen Sollertragssteuern nicht als geeignetes Mittel, um einem Gleichheitsgrundsatz in der Besteuerung gerecht zu werden. Leistungsfähigkeit drückt sich durch hohen Konsum aus. Insoweit wäre eine indirekte Steuer auf Konsum von Luxusgütern eher zur Herbeiführung von Gerechtigkeit geeignet, als eine pauschale, ungleichmäßige Sollertragssteuer. Darüber hinaus behindern Sollertragssteuern die Vermögensentstehung von weniger Vermögenden. Ein Konsumverzicht aufgrund einer Luxussteuer setzt dagegen Anreize zum Vermögensaufbau.

Auf regionaler Ebene ist eine realistische Einschätzung von angemessenen Sollertragssteuern eher möglich und oft auch zweckmäßig. Große, private Wohngrundstücke werden häufig nicht wirtschaftlich optimiert genutzt. Ihre Eigentümer können sich dies in der Regel leisten. Um einen angemessenen Beitrag zu kommunalen öffentlichen Einrichtungen und Leistungen zu erheben, bietet sich eine durch Kommunen festgelegte Sollertragssteuer, wie z.B. eine Grundsteuer nach Grundstücksgröße an. Beispielsweise werden Schulen in Kanada von Grundstücksbesitzern finanziert.

Nur wenn die Ziele und Wirkungsmechanismen geklärt sind, kann darüber debattiert werden, mit welchen Maßnahmen welche möglichen Ziele erreicht werden sollen. Es entstehen Fragen wie:

- Soll eine Vermögensabgabe „Gerechtigkeit“ bewirken oder zur Finanzierung der Coronakrise verwendet werden?

- Soll Vermögen oder Einkommen umverteilt werden?

- Sollen lediglich Erträge aus Vermögen umverteilt werden? Was wären die Folgen für Vermögensentstehung?

- Welche Erträge werden umverteilt? Operative laufende Überschüsse oder Wertsteigerungen, weil mit einer Vermögenspreisinflation „die Reichen immer Reicher“ werden??

- Soll eine Vermögensabgabe aus den Erträgen von Vermögen finanzierbar sein und lediglich als sofort fällige Sollertragssteuer wirken? Werden damit Kredite reduziert? Was wäre der Vorteil oder Nachteil gegenüber einer zeitlich verteilten Sollertragssteuer oder einer auf echten Erträgen basierten Einkommens- oder Verbrauchssteuer?

- Wie wirkt eine Vermögensabgabe auf der Ebene von Realvermögen?

- Sollen private Luxusgüter belastet werden?

- Sollen Immobilien oder Produktivvermögen real in andere private Hände übergehen?

- Soll Vermögen auf den Staat übergehen, damit er Vermögenseinkommen umverteilen kann?

- Wie geht der Staat mit dem Vermögen um und wer entscheidet über Neu-, De- oder Reinvestionen?

- Sollen durch reale Umverteilungen staatliche Entscheidungsträger Güter erzeugen oder Immobilien bewirtschaften ?

- Oder besteht die Absicht, eine weniger konsumorientierte Lebensweise herbei zu führen und Anstrengungen zur Güter- und Leistungserzeugung zu reduzieren? Soll dafür ein Vermögensabbau herbeigeführt werden? – Dieses Ziel wird schon lange erörtert und jetzt nach einer längeren Phase von Wohlstandssteigerungen durch die Klimaschutzdiskussion wiederbelebt.

3.4. Geeignetheit, Erforderlichkeit und Angemessenheit.

Verfassungsrechtlich erscheinen überhöhte vermögensreduzierende Sollertragssteuern unzulässig:

Der Staat hat durch hoheitliche Massnahmen Vermögensbewertungen überhöht. Kaufpreismultiplikatoren von weit über 50 für Immobilien mit 50-jähriger Lebensdauer belegen dies. Der intrinsische Wert von Kreditgeld dürfte negativ sein. Kalkulationen sind entsprechend verzerrt.

Steuern oder Abgaben mit Enteignungswirkungen sind deshalb nicht geeignet, Gerechtigkeit oder insgesamt öffentlichen Nutzen zu schaffen. Sie mögen Gleichheit befördern, dürften dies aber auf einem deutlich niedrigerem Wohlstandsniveau für weite Teile der Bevölkerung bewirken. Sie sind in ihrer Wirkung sehr unbestimmt und in keiner Weise geeignet zu bestimmen, welche konkreten Gerechtigkeitseffekte entstehen.

Sie sind auch nicht erforderlich, weil Maßnahmen wie die Erhebung einer Luxus-Konsumsteuer möglich sind, die besser geeignet sind und zu einer geringeren Beeinträchtigung des Grundrechts auf Eigentum führen.

Sie sind schließlich auch nicht angemessen, weil keine staatliche finanzielle Zwangslage besteht. Die BRD hat ein AAA Rating und einen Leistungsbilanzüberschuss. Über ein Sondervermögen können Ausgleichszahlungen geleistet werden, die über eine zeitlich gestreckte und breit verteilte Abgabe auf Unternehmensumsätze ohne weiteres zinsfrei durch die Zentralbank finanzierbar sind.

Wer umverteilen will, kann das nicht über eine Vermögensabgabe gestalten, sondern muss wohl reale Eingriffe vornehmen und in einem gesellschaftlichen Dialog im Hinblick auf Ziele und Nutzen begründen. Eine Entschädigung in Form eines von einer insolvenzunfähigen und unabhängigen Zentralbank gestalteten, intrinsisch negativen Gelds ist nur eingeschränkt werthaltig. Es wäre notwendig festzustellen, ob das Bankensystem nachhaltig positives Eigenkapital hat.

[1] siehe https://www.die-linke.de/themen/umverteilen/faq-vermoegensabgabe-zur-finanzierung-der-kosten-der-corona-krise/ (abgerufen am 13.3.2021)

[2] siehe https://www.spd.de/aktuelles/vermoegensteuer/ (abgerufen am 13.3.2021)

[3] siehe https://www.gruene.de/themen/steuern (abgerufen am 13.3.2021)

[4] Ein auf Antrag der Linken erstelltes wissenschaftliches Gutachten des deutschen Bundestags stellt dazu fest: „Dadurch, dass die Vermögensabgabe im Grundgesetz in Art. 106 Abs. 1 Nr. 5 ausdrücklich normiert wurde, ist sie grundsätzlich verfassungsrechtlich zulässig.“ Siehe Wissenschaftliche Dienste des Bundestags, Verfassungsmäßigkeit einer Vermögensabgabe zur Bekämpfung der wirtschaftlichen Folgen der Corona-Pandemie, Aktenzeichen WD 4 – 3000 – 041/20.

[5] Deutsche Ausgabe: Thomas Piketty, Das Kapital im 21 Jahrhundert, C.H.Beck, 2014

[6] Siehe Stefan Schmidt-Ammon, Mehr Vermögen für Alle, Ch. Goetz Verlag, 2021, S. 82

[7] Siehe Kaleidoskop Economics: Eine staatliche „After the Event“-Versicherung als Schutzschirm in der Corona-Krise, Working Paper April 2020 (https://kaleidoskop-economics.com/2020/04/eine-staatliche-after-the-event-versicherung-als-schutzschirm-in-der-corona-krise/)

[8] Beispielsweise dürfte es problematisch sein, Aktionäre von Automobilunternehmen mit einer Vermögensabgabe zu belegen und später die Zulassung von Fahrzeugen mit fossilen Energieträgern zu verbieten.

[9] In der BRD derzeit für Erbschafts- und Schenkungssteuern

[10] Wie beispielsweise durch die Einführung eines 100.000-Euro-Startkapitals für die Jugend, das Stefan Schmidt-Ammon in seinem Buch „Mehr Vermögen für Alle“ vorschlägt.

Leave a Comment